ASE – Outils et moyens de prévention

La gestion d’une entreprise requiert une attention permanente pour rester à l’écoute du marché, de ses clients et de son environnement.

Elle nécessite également une vigilance maximale pour réagir aux difficultés de l’entrepreneuriat et permettre l’essor de sa société.

Aussi, afin de prévenir et d’anticiper les dangers qui guettent tout chef d’entreprise, « Tous pour la prévention » met à disposition des outils de pilotage et des moyens de prévention à la hauteur des enjeux économiques d’aujourd’hui.

Plus que conduire, le dirigeant doit en effet piloter son entreprise, connaître et maîtriser ses instruments de navigation et être capable de réagir de manière appropriée aux éventuels signaux d’alarme.

Pour ce faire, il doit disposer d’un tableau de bord, qui lui fournira en temps réel les performances réalisées par son entreprise. Ce tableau de bord inclut des indicateurs qualitatifs et monétaires et diffère en fonction de l’activité de l’entreprise (négoce / production / services).

« Tous pour la prévention » propose deux modèles de tableau de bord, auquel le chef d’entreprise peut se référer à tout instant, ainsi qu’un tableau de suivi mensuel d’exploitation, pour qu’il puisse inscrire son action dans le temps.

Tableau de bord synthétique pour une activité de NEGOCE

Tableau de bord synthétique d’exploitation pour une activité de SERVICE

Tableau de suivi mensuel d’exploitation

À noter que les tableaux de bord doivent également comporter des indicateurs financiers, qui concernent le bilan.

Parmi ceux-ci figurent :

- La trésorerie ;

- Les créances clients (avec une répartition par âge des créances) ;

- Les dettes fournisseurs (avec une répartition par date d’exigibilité).

Ces trois postes permettent d’apprécier la situation financière.

Enfin, selon les données apportées par le tableau de suivi mensuel d’exploitation, quelques constatations et/ou corrections peuvent s’imposer.

Par exemple, si le tableau met en exergue de mauvais chiffres : s’agit-il d’un accident (les mauvais chiffres ne concernent que le mois présent) ou d’une tendance (les mauvais chiffres risquent de se confirmer les mois suivants) ?

Dans ce dernier cas, les actions correctrices doivent concerner différents postes, dont les ventes (insuffisantes) ; les achats (trop importants) ; la marge (trop faible) ; les frais généraux (trop lourds) ; les frais de personnel (trop importants au regard du chiffre d’affaires réalisé) ou les frais financiers (disproportionnés par rapport au chiffre d’affaires).

Elles peuvent être apportées sans délai ou plus mûrement réfléchie dans le cadre d’un plan d’action global.

Un budget sain et équilibré, en effet, lui permet non seulement de se fixer des repères, des prévisions d’activité, mais lui permet aussi de mettre en place une organisation structurée pour les atteindre.

Il est donc vital que le budget de son entreprise soit construit sérieusement et en connaissance de tous les écueils possibles et imaginables.

Pour ce faire, il est impératif que le chef d’entreprise dispose du chiffre de ses ventes, de ses achats ainsi que de ses frais de fonctionnement (dits frais fixes).

Ainsi, il pourra élaborer son budget en le scindant en trois volets actifs :

- Le budget du chiffre d’affaires ;

- Le budget d’approvisionnements ;

- Le budget des frais fixes.

A) Le budget du chiffre d’affaires

Pour préparer son budget, le chef d’entreprise doit se baser sur le dernier chiffre d’affaires réalisé et appliquer un coefficient d’augmentation.

Généralement, une TPE-PME espère améliorer son chiffre d’affaires de 10% chaque année.

Or, l’atteinte de ce simple objectif peut entraîner des conséquences pernicieuses à la fois pour l’entrepreneur et son entreprise.

Le tableau ci-dessous répertorie quelques-uns de ces effets indésirables :

| Un objectif « raisonnable » TPE-PME : une augmentation de chiffre d’affaires de 10% | Actions à entreprendre | Conséquences pernicieuses éventuelles |

|---|---|---|

| Comment le réaliser ? | 1/ Augmenter les prix unitaires sans modifier le produit ou le service. | Attention aux concurrents.Êtes vous dans une niche ? – OUI : Allez-y – NON : Attention à ne pas perdre vos clients |

| 2/ Augmenter le volume en attirant les clients avec une baisse des prix. | Trop forte baisse de la marge par rapport à l’augmentation de chiffre d’affaires et émergence de pertes. |

|

3/ Mise en place de moyens supplémentaires tels que :

|

L’augmentation des charges de personnel incluant notamment des heures supplémentaires est supérieure à l’augmentation de la marge attendue, ce qui génère des pertes. |

|

| 4/ Campagnes publicitaires, prospectus, salons, mailings, annuaires, création de site Internet… | Les coûts fixes supplémentaires sur la période ne sont pas suffisamment couverts par la marge supplémentaire émergence de pertes. |

B) Le budget d’approvisionnements

Le budget d’approvisionnements a pour objectif d’assurer une gestion optimale des stocks dans l’entreprise, et d’augmenter si possible sa marge brute (différence entre les ventes et les achats consommés).

Il doit donc être établi en tenant compte de deux impératifs :

- La qualité à maintenir pour servir les clients de façon à les satisfaire et à les fidéliser ;

- La baisse des coûts pour optimiser le résultat.

| Un objectif « raisonnable »TPE-PME : une augmentation de marge de 5% | Actions à entreprendre | Conséquences pernicieuses éventuelles |

|---|---|---|

| Comment le réaliser ? | 1/ Mieux négocier les approvisionnements en prix unitaire et/ou demander des remises en fonction du volume assuré. | Risque de baisse de chiffre d’affaires si les délais et la qualité ne sont pas maintenus. |

| 2/ Changement de fournisseur pour obtenir de meilleurs prix sur les mêmes produits ou des produits similaires. | Risque de baisse de chiffre d’affaires si les délais et la qualité ne sont pas maintenus + Risque d’être contraint d’accepter des conditions de règlement moins favorables et d’augmenter les difficultés de trésorerie. |

C) Le Budget frais fixes

Le budget des frais fixes doit être déterminé en fonction du chiffre d’affaires projeté et des moyens indispensables pour l’atteindre : accroissement de surfaces, nouveau matériel, nouvelle embauche et/ou recours à la sous-traitance…

Les frais fixes correspondent aux charges auxquelles l’entreprise doit faire face même en l’absence de chiffre d’affaires, c’est-à-dire le loyer, les assurances, l’EDF, les PTT, les honoraires, les frais de personnel, les impôts et les taxes. Ils évoluent en général par paliers et non proportionnellement à l’activité.

En pratique, dans les PME de négoce et de fabrication, les seules charges réellement variables sont les approvisionnements et la sous-traitance technique. Les frais de personnel sont assimilés pour les TPE-PME à des frais fixes, les salaires devant être réglés même en cas de forte baisse d’activité. La seule façon de les diminuer est la mise au chômage technique (très règlementée) ou la réduction des effectifs (licenciements).

Trois questions se posent ici au chef d’entreprise :

- En l’absence de réalisation du chiffre d’affaires escompté, peut-on réduire les frais fixes pour améliorer la rentabilité ?

- Les frais fixes correspondant aux nouveaux moyens à mettre en place pour le développement du chiffre d’affaires seront-ils couverts par l’augmentation de marge attendue ?

- Les actions à entreprendre pour atteindre ces objectifs comportent-elles des conséquences pernicieuses éventuelles ?

| Deux objectifs de frais fixes | Actions à entreprendre | Conséquences pernicieuses éventuelles |

|---|---|---|

| 1. Diminution des fraisfixes en cas d’insuffisance du chiffre d’affaires | 1/ Prendre des locaux moins coûteux. | Coût du déménagement et perte possible de chiffre d’affaires. |

| 2/ Soustraiter une partie de l’activité | Baisse de qualité ou délais non tenus entraînant une perte de chiffre d’affaires. | |

| 3/ Réduction de postes de travail ou passage au temps partiel ou recours au chômage partiel. | Risque de conflits avec les salariés entraînant une baisse de la productivité.Difficulté de financer le coût des licenciements. | |

| 4/ Réduire les prélèvements de l’exploitant ou les éléments de son confort. | Démotivation possible de l’exploitant fabricant de richesse. | |

| 2. Augmentation des frais fixes pour permettre le développement du chiffre d’affaires. | Mise en place de nouveaux moyens pour développer le chiffre d’affaires en n’ignorant pas les délais de réponse. | Coût supplémentaire supérieur à la marge dégagée par le nouveau chiffre d’affaires d’où l’émergence de pertes. |

Enfin, pour assurer une politique de développement pérenne à son entreprise, le dirigeant peut et a tout intérêt à établir des budgets adaptés à une démarche de croissance ou d’économie de charges. Mêmement, il est fortement recommandé de désigner un chef de projet responsabilisé sur les objectifs à atteindre.

À noter que l’élaboration minutieuse de ces budgets trouve également son importance lorsque l’entreprise doit, pour assurer sa croissance, investir et trouver le financement adéquat auprès de ses banquiers. Sans cela, elle ponctionne sur la trésorerie courante et remet en cause les équilibres financiers nécessaires à sa pérennité.

En effet, il donne à celui-ci le chiffre d’affaires minimum à réaliser en fonction de la marge (pour couvrir les charges fixes), c’est-à-dire le chiffre d’affaires en dessous duquel il ne faut pas descendre sous peine de remettre en cause la pérennité de l’entreprise.

Ce seuil, qu’il va falloir s’efforcer de calculer avec le plus de précision possible d’après la connaissance des frais fixes et du taux de marge, devra faire l’objet d’une mise à jour périodique.

Quand ?

- À chaque évolution notable des frais fixes (nouveau loyer, nouvelle embauche) ;

- Lors d’une variation du taux de marge (baisse de celui-ci du fait de la concurrence ou des rabais négociés par les clients) ;

- Une fois par an dans tous les cas, au moment d’établir le budget pour la nouvelle année ou lors de l’arrêté des comptes annuels.

Voici une méthode pour déterminer le seuil de rentabilité :

1) Tout d’abord, chiffrez vos frais fixes ;

2) Puis, déterminez votre taux de marge brute.

Le seuil de rentabilité sera calculé ainsi : (Frais fixes x 100) / Taux de marge brut

Exemple : 180 000 € frais fixes annuels / 35% taux de marge

Seuil de rentabilité : (180 000 x 100) / 35 = 514 285 € de chiffre d’affaires à réaliser pour arriver à un résultat zéro

Elle lui permet notamment d’accompagner la mise en place de son tableau de bord, de son budget mais aussi de remplir ses objectifs économiques.

Aujourd’hui, entre accélérer l’encaissement de ses créances clients et développer son chiffre d’affaires, une PME sur deux choisit la deuxième solution. C’est pourtant une option qui peut la placer dans une situation critique.

De manière générale, les difficultés de trésorerie peuvent avoir pour origine :

- Une insuffisance de financement spécifique (emprunt à moyen terme) des investissements de départ ou de ceux réalisés lors d’un développement ;

- Une présentation non optimisée du fonds de roulement net ;

- Une mauvaise appréhension du besoin en fonds de roulement ;

- Une méconnaissance des moyens pour diminuer le besoin en fonds de roulement.

A) Insuffisance de financement à long et moyen terme

La plupart des TPE-PME sont acquises à l’idée de disposer d’un financement à long et moyen terme pour amortir leurs investissements de départ.

Cependant, elles peuvent négliger des besoins ultérieurs et coûteux comme l’investissement, le développement, ou la simple mise à niveau.

Le financement de ces besoins, non mis en exergue au moment de fixer le budget pour l’année, est alors malheureusement assuré sur la trésorerie courante, au détriment du besoin en fonds de roulement.

Un malheur n’arrivant jamais seul, il devient par la même occasion difficile de demander à son banquier un financement a posteriori de ces besoins, qui plus est si un important crédit a déjà été contracté.

Face à une telle situation, et pour lever tout blocage de trésorerie, un dossier complet devra être établi avec l’assistance de l’expert-comptable pour justifier que ce financement à moyen terme est indispensable à la survie même de l’entreprise.

B) Détermination du fonds de roulement net et ses améliorations possibles

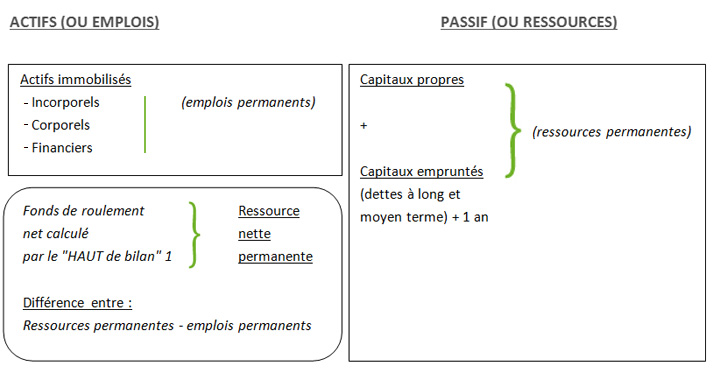

Le fonds de roulement net est égal aux ressources nettes permanentes, c’est-à-dire à la différence entre ressources permanentes (capitaux propres et capitaux empruntés à plus d’un an) et les emplois permanents (actifs immobilisés).

NB : Les ressources à moyen et long terme dites permanentes doivent être supérieures ou égales aux emplois à plus d’un an, dit actif immobilisé, pour déterminer un fonds de roulement net positif.

Son optimisation dépend de deux leviers :

· Les comptes courants d’associés : l’équilibre financier peut sembler infructueux car les ressources permanentes n’incluent pas les apports en compte courant effectués par les associés. Ils sont classés en dettes à court terme alors que l’entreprise n’a pas toujours les moyens financiers de les rembourser (ils sont alors de facto gelés et ont un caractère réel à long terme).

Pour que les comptes annuels reflètent la réalité de la situation, il est préférable de procéder à :

1. Un reclassement de ces dettes en long terme avec une convention de blocage à long terme des comptes courants ;

2. Un abandon total ou partiel des comptes courants avec clause de retour à meilleure fortune – lorsque la situation fiscale de l’entreprise permet de le faire en franchise d’impôt sur les sociétés (existence de déficits importants) ;

3. Une augmentation de capital, par incorporation totale ou partielle des comptes courants d’associés (avec la perte définitive des comptes courants).

Ces opérations ne changeront rien pour le ou les associés si l’entreprise n’a pas la capacité financière de le ou les rembourser. Mais elle peut avoir des effets bénéfiques pour l’entreprise avec une amélioration de sa cotation bancaire et une amélioration de son assurance crédit.

· Les dettes négociées : la quote-part des dettes moratoriées avec les créanciers (fournisseurs, dettes fiscales et sociales, Commission des chefs de services financiers…) à payer à plus d’un an, est également à porter dans les ressources à moyen et long terme.

C) Nécessaire appréhension du besoin en fonds de roulement

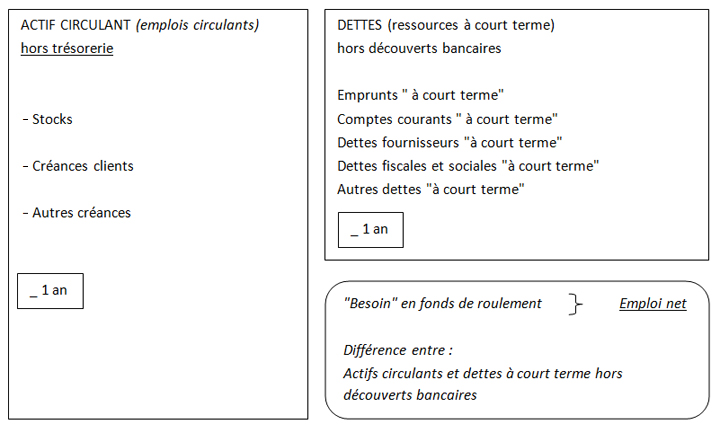

Le besoin en fonds de roulement se détermine par différence entre l’actif circulant (emplois court terme hors trésorerie) et les dettes à court terme (ressources à court terme hors découverts bancaires).

Il correspond au décalage qui existe entre, d’une part, la réalisation des stocks et l’encaissement des créances (clients, crédit de TVA…) et, d’autre part, le paiement des dettes d’exploitation (fournisseurs, salaires, charges sociales, TVA…).

Les entreprises qui présentent un fonds de roulement net positif (ressource permanente nette) peuvent malgré tout rencontrer des problèmes de trésorerie – compte tenu d’un besoin en fonds de roulement plus important.

Voici un schéma de calcul du besoin en fonds de roulement, à partir des comptes annuels de l’entreprise :

Enfin, le chef d’entreprise peut calculer lui-même sa trésorerie. Pour cela, il doit établir la différence entre le fonds de roulement net (ressource permanente nette) et le besoin en fonds de roulement (emploi net court terme).

Les seules entreprises qui n’ont pas à faire face à ce besoin sont celles qui exercent une activité de commerce de détail : elles encaissent leurs créances comptant et payent leurs dettes courantes en bénéficiant de délais de paiement. Toutefois, elles peuvent avoir à financer leurs stocks, si le fonds de roulement net n’est pas suffisamment positif.

D) Comment diminuer le besoin en fonds de roulement pour améliorer sa trésorerie

Sauf à exercer une activité de commerce de détail, les entreprises doivent gérer leur besoin en fonds de roulement de façon bien spécifique. D’abord, en transformant plus rapidement l’actif circulant en trésorerie ; ensuite, en augmentant les délais de paiement des créanciers dans les limites des pratiques commerciales.

Quelques exemples d’action possibles :

1. Une rationalisation des stocks : le taux de rotation doit être systématiquement surveillé, critiqué et corrigé. Des cessions ou des opérations de liquidation avec autorisation préfectorale peuvent être envisagées. Les achats intempestifs, eux, doivent être stoppés.

2. Une analyse méliorative des délais des encaissement clients : le classique ratio du délai de paiement clients exprimé en jours de chiffre d’affaires (CA TTC) n’est pas suffisant. Il est préférable de procéder à une analyse plus fine par client au moyen d’une balance « âgée » (ventilation du solde dû par le client par âge de la créance à moins d’ 1 mois de 1 à 2 mois…).

3. Une amélioration des délais d’encaissement des créances clients avec la mise en place d’une politique de relance systématique.

4. Une systématisation des demandes d’acomptes à la commande.

5. Une négociation d’avances auprès du banquier avec la mise en place d’une ligne Dailly sur les créances clients (permet de mobiliser la partie de son poste « clients » qui n’est pas représenté par des effets de commerce).

6. Une négociation avec les fournisseurs de contrats annuels, qui comprend des volumes assurés.

7. Un étalement des livraisons (pour ne pas avoir à financer des stocks trop lourds).

8. Une consultation régulière d’autres fournisseurs (au moins annuellement) pour vérifier si les prix des fournisseurs actuels sont conformes ou non à ceux du marché.

Conseils pratiques pour réduire le poste clients

a. Pour limiter les impayés définitifs, l’entreprise a intérêt à prendre des renseignements commerciaux en recourant à des services spécialisés (Dun Bradstreet, BIL…) et selon l’activité, à souscrire une assurance crédit (EULER HERMES SFAC, COFACE…).

b. Pour financer le poste clients, l’entreprise peut avoir recours à l’affacturage, processus qui consiste en une cession des créances à un factor. Cependant, les factures d’acompte ou de provision sont par nature difficilement finançables, la prestation n’ayant pas été réalisée.

L’avantage est d’obtenir le financement dès la cession de la facture à l’émission de celle-ci. C’est à la fois une méthode moderne de gestion du poste clients, et une solution efficace à condition d’être mise en place avec discernement. Il convient en effet de mesurer la portée des différentes clauses du contrat avec l’assistance des conseils avocat et expert-comptable et tenter de négocier notamment les paramètres financiers suicants :

- Volume minimum imposé : il ne doit pas dépasser la part du chiffre d’affaires qui peut être réellement cédée au factor (qui ne comprend pas le chiffre d’affaires réalisé avec des sociétés du groupe, les clients réglant comptant…);

- Taux de retenue de garantie généralement compris entre 10 à 20% de l’encours autorisé (prévoir une possibilité de remboursement de cette retenue de garantie en fonction de l’encours réel, à défaut, le pourcentage du taux de garantie par rapport à l’encours réel dépassera largement le taux contractuel);

- Etendue des services compris dans la prestation, intégrant les démarches à effectuer par le factor pour le recouvrement.

Rappelons, pour finir, que cette démarche d’optimisation est indispensable pour assurer à une entreprise une croissance plus sécurisée.

Surtout, elles évitent aux entreprises de devoir assumer la charge financière d’un sinistre et risquer de crouler sous son poids.

Pour éviter pareil désagrément, une entreprise doit souscrire des contrats d’assurance avant tout sinistre et couvrant au minimum les obligations légales.

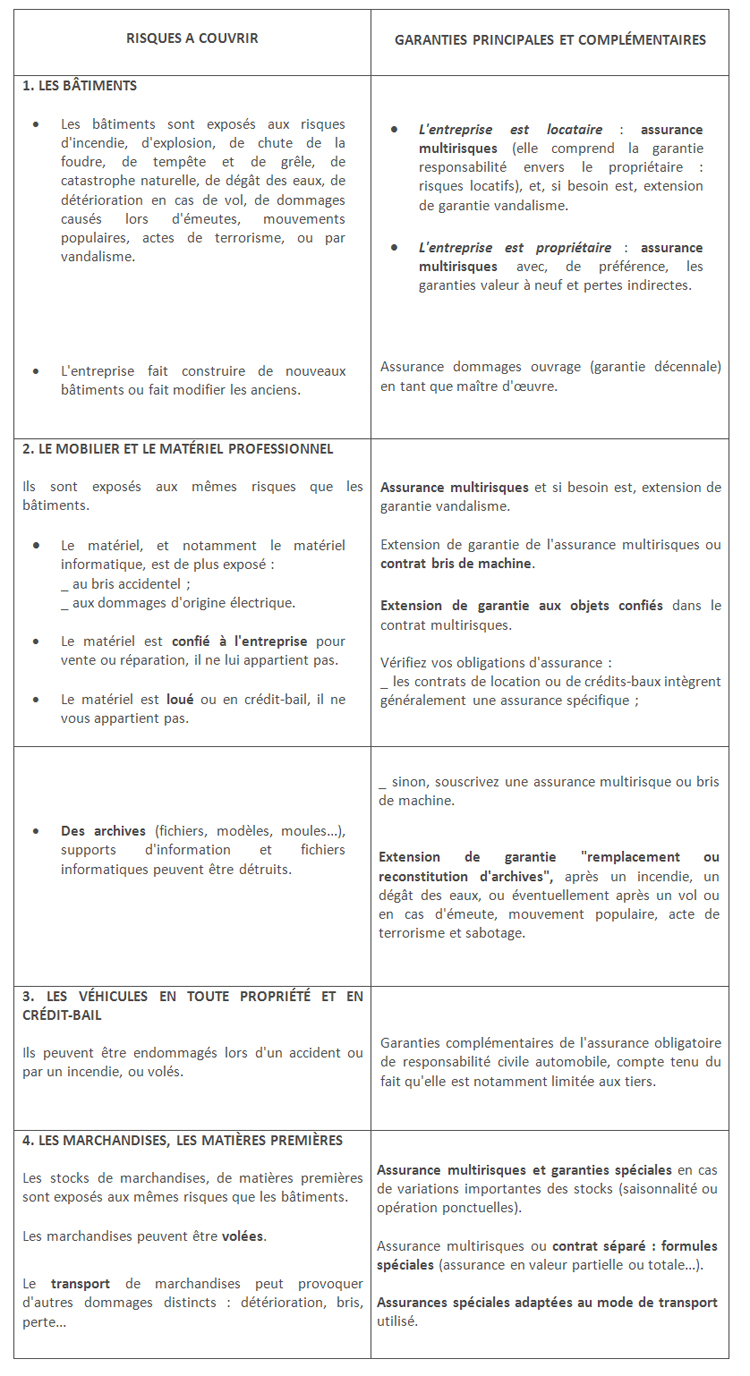

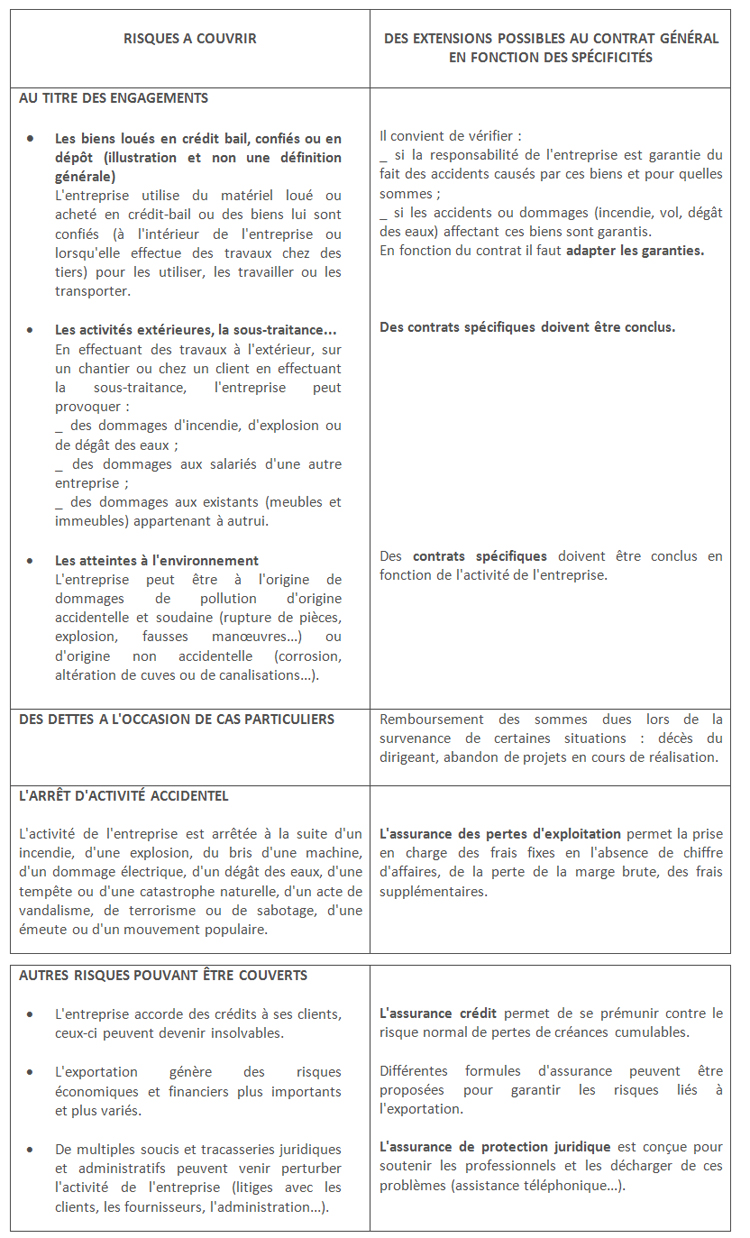

Voici, pour elle, les quatre catégories de risques à assurer :

- Les actifs immobiliers et mobiliers ;

- L’activité de l’entreprise ;

- Les personnes ;

- La pérennité de l’entreprise.

La seule souscription aux garanties principales peut se révéler dans certains cas très insuffisante. La souscription à une garantie complémentaire est donc et aussi fortement conseillée, selon le cas particulier de l’entreprise.

A) Les actifs immobiliers et mobiliers

B) L’activité de l’entreprise

L’activité de l’entreprise sera couverte par la classique assurance de responsabilité civile (RC).

En sus de celle-ci, une assurance complémentaire RC professionnelle est obligatoire pour toutes les professions libérales relevant d’un ordre professionnel.

Par ailleurs, des garanties supplémentaires peuvent être souscrites par toute entreprise pour faire face à un engagement, couvrir une dette (dans des cas particuliers) ou compenser tout ou partie de pertes d’exploitation.

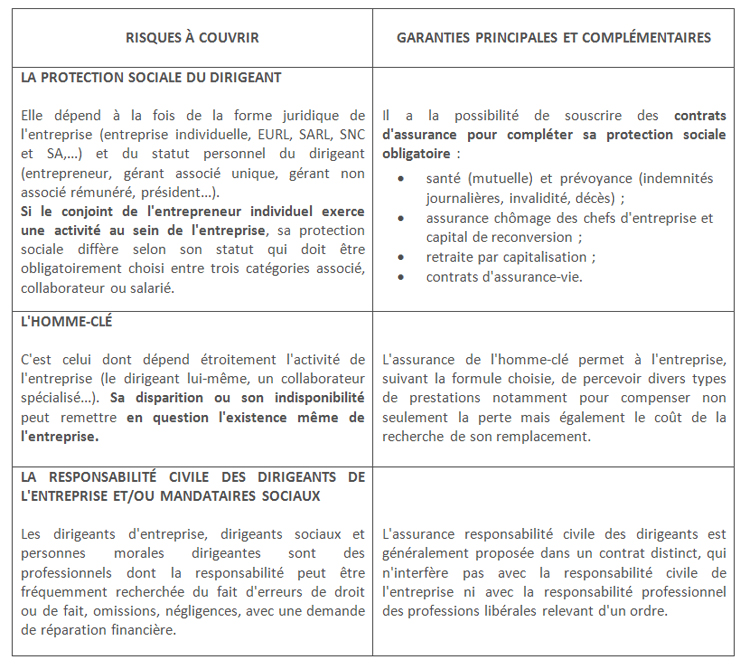

C) Les personnes

Pour le chef d’entreprise, qui fait souvent corps avec sa société :

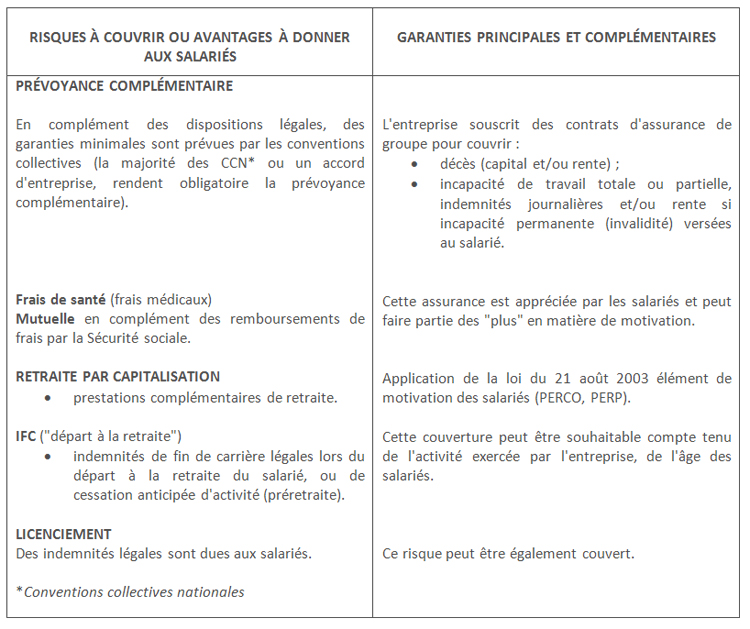

Pour ses salariés, avec deux objectifs clés :

- Assurer les obligations mises à la charge de l’employeur en matière de protection sociale ;

- Motiver les salariés pour les fidéliser dans des secteurs où le recrutement est malaisé.

D) La pérennité de l’entreprise avec l’Assurance Santé Économique des Entreprises

La pérennité de l’entreprise est l’une des premières préoccupations de tout créateur. L’Assurance Santé Économique des Entreprises constitue un critère déterminant de l’engagement responsable de l’entrepreneur (RSE) pour une vision à long terme de son entreprise, en privilégiant également son écosystème et notamment les partenaires de l’entreprise, salariés, fournisseurs sous traitants…

Dès lors qu’une entreprise rencontre des difficultés, sa trésorerie s’assèche et elle ne peut financer un accompagnement par des experts de crise. Ces experts de crise, ce sont les experts-comptables, qui établissement les prévisionnels ; les avocats, qui sont chargés de rédiger les protocoles d’accord ; les mandataires ad hoc ou conciliateurs, qui négocient pour mettre en place des mesures de prévention en amont de la cessation de paiement.

Quels sont les avantages de cette assurance ?

Elle prend en charge les honoraires des experts de crise pour les procédures antérieures à la cessation des paiements (telles que la Commission des Chefs de Services financiers CCSF, la Médiation du crédit, le Mandat ad hoc, la conciliation) à hauteur de 10K€ à 50 K€ pour aider les entreprises à mettre en place les solutions permettant de résoudre leurs difficultés financières, avec notamment un étalement des dettes.

Cette assurance peut rassurer tout financeur ou investisseur sur votre sens des responsabilités et votre souci d’œuvrer en faveur de la pérennité de votre entreprise et de ses co-contractants. Elle peut être souscrite par une entreprise dès sa création. Pour ce faire, il faut vous rapprocher d’un courtier en assurances.

Actuellement, sept compagnies proposent ce produit :

- Pour l’entreprise individuelle : Assurance individuelle ;

- Pour l’entreprise sociétaire : Assurance inscrite dans la RC du mandataire social (RCMS).

Être bien ou mal coté peut avoir une incidence très négative sur l’exploitation ou le développement de l’entreprise. Une banque peut par exemple refuser un crédit à une entreprise s’il s’avère que sa cotation est trop faible : elle arguera que la fragilité financière de cette dernière ne lui permet aucune prise de risque.

C’est pourquoi le chef d’entreprise se doit de prévenir toute difficulté apparente et d’améliorer autant que possible ces cotations – considérées par les tiers comme des avis objectifs car émanant de professionnels.

Dans le système de cotation de l’entreprise par des tiers, il existe trois catégories principales :

- La cotation Banque de France, au service du réseau bancaire ;

- La notation des banques ;

- La notation des assureurs crédit.

A) La cotation Banque de France

La cotation Banque de France ou cotation FIBEN a pour objectif d’évaluer – à partir des comptes annuels télétransmis par les entreprises – le risque encouru par un prêteur qui avance des fonds.

En attribuant une cote aux entreprises recensées (280 000 entreprises CA > 750 000 sous réserve d’une exception pour les holdings), la Banque de France permet notamment aux banques d’avoir une première opinion sur le respect des engagements de l’entreprise concernée.

L’entreprise recensée reçoit une fois par an par courrier sa cotation et sa valeur (12 niveaux). Cette cotation est susceptible d’être discutée lors d’un rendez-vous avec la Banque de France si l’entreprise considère qu’elle ne correspond pas à la réalité.

N’hésitez pas à prendre rendez-vous avec la Banque de France pour lui apporter tout fait nouveau (augmentation de capital, signature d’un contrat d’affacturage, nouveau contrat de distribution…) susceptible de rehausser votre cotation.

Voici, ci-dessous, un rappel des 12 niveaux de la cotation FIBEN (www.fiben.fr/cotation) :

| Excellente | 3 ++ |

|---|---|

| Très forte | 3 + |

| Forte | 3 |

| Assez forte | 4 + |

| Acceptable | 4 |

| Assez faible | 5 + |

| Faible | 5 |

| Très faible | 6 |

| À surveiller (au moins un incident de paiement) | 7 |

| Menacée (en raison des incidents de paiement déclarés) | 8 |

| Compromise (trésorerie très obérée) | 9 |

| Entreprise en procédure collective | P |

À la création de l’entreprise, celle-ci ne peut pas être déjà cotée ; en revanche, son dirigeant, lui, peut l’être (indicateur du dirigeant).

Aussi, avant d’envisager le financement de son projet, l’entrepreneur doit connaître sa propre cotation Banque de France « Indicateur du dirigeant » car elle pourrait l’empêcher d’obtenir son financement.

L’indicateur dirigeant s’exprime par les séries de chiffres « 000 », « 050 » ou « 060 ». L’indicateur « 040 » (dirigeant ayant connu une seule liquidation judiciaire depuis 3 ans) a été supprimé à compter du 9 septembre 2013 par le décret n°2013-799 du 2 septembre 2013, afin de favoriser le rebond et de donner une seconde chance au chef d’entreprise. Les cotations « 050 » et « 060 », quant à elles, signalent défavorablement les dirigeants ayant conduit deux entreprises ou plus à la liquidation judiciaire, et ce pendant une durée de cinq ans.

NB : il est aussi important de vérifier l’indicateur du dirigeant pour l’ensemble des associés de la société.

B) La notation des banques

Les banques ont également un système de notation des entreprises. Cette notation peut être obtenue à tout moment depuis 2009 par un simple courrier à la banque qui est obligée de répondre.

Cette note ne peut faire l’objet d’aucune révision.

C) La notation des assureurs crédit

Les assureurs crédit donnent également, depuis le 17 juin 2013, la notation des entreprises sur leurs sites internet ; chaque entreprise ne peut connaître que sa propre cotation.

www.eulerhermes.fr

www.atradius.fr

www.coface.fr

www.assurcredit.com

Cette notation est révisable sur demande.

Toutes les institutions financières concernées (Banque de France, banques, assureurs-crédit, plateformes de crowdfunding…) utilisent des systèmes statistiques de notation plus ou moins sophistiqués : si l’entreprise présente des faiblesses ou des dégradations de certains de ses ratios financiers, il en résultera probablement une réduction ou une dénonciation de ses financements, ou, au moins, un surcoût et des exigences de garanties accrues.

Une clé pour ouvrir ces serrures : l’auto-notation financière.

Si l’entreprise n’a pas accès aux outils de notation des banques, elle pourra accéder elle-même au site d’auto-notation de l’entreprise www.nota-pme.com.

La PME peut charger ses liasses fiscales (à partir des fichiers de déclaration fiscale, ou manuellement), et voir s’afficher immédiatement une première note et le diagnostic qui l’explique.

Le système l’invite ensuite à introduire des compléments d’information justifiés qui lui permettront de passer à sa « note économique », passeport pour une meilleure négociation financière.

Les commentaires sont fermés.